叮咚买菜,去向何方?

头图来源丨创客贴

文/游璃

来源:BT 财经(ID:btcjv1)

生鲜电商的江湖里,划分阵营的方式有很多种。

按公司体量比较,滴滴、美团等互联网老手 PK 十荟团、兴盛优选等零售界新秀;以业务次序区分,立足线下开拓线上的永辉超市与沃尔玛对阵先攻线上再转线下的京喜拼拼和多多买菜;从仓储模式入手,前置仓、选址开店跟社区团购三足鼎立,彼此较劲,又互相牵制。

乍一看玩家队列清晰、团队明确,但事实上,它们也经历过犹豫时刻。

前置仓赛道出现成功上市的企业以前,坚定选址开店道路的盒马曾经以“盒马小站”试水前置仓模式,之后不久就全面关停。2020 年接受媒体采访时,盒马总裁侯毅从毛利率、客单价、损耗率和配送成本等角度出发,表示“前置仓没有未来”、“是做给 VC 看的模式”、“生鲜电商语境下的伪命题”。

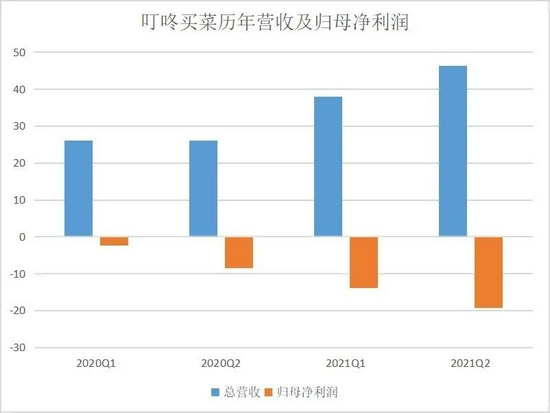

8 月 30 日,叮咚买菜发布上市后首份财报。根据财报数据,截至 2021 年 6 月 30 日,叮咚买菜达成营收 46.5 亿元人民,同比增长 77.9% 却仍未实现正向盈利。经营利润方面,相比 2020 年同期的 7.95 亿元亏损,2021 年 Q2 的烧钱态势更为显眼,同比提升 143.9% 至 19.38 亿元。

与叮咚买菜类似,同样身处前置仓赛道的每日优鲜在 Q2 营收增长的情况下进一步扩大亏损,陷入增收不增利怪圈。由此看来,前置仓模式与自负盈亏距离尚远,自证能力的路途也遥遥无终点,不被看好是情理之中,下一步该走去哪儿?叮咚买菜能给出答案吗?

营收、亏损,如影随形

如果只关注营收指标,叮咚买菜的成绩算不得差。同比增长 77.9%,环比增长 22.2%,能够在去年疫情影响下居家经济基数持续走高还保持提升本就不易,不少投资者也因此表示看好,更有人公开表态:“单从增长角度看,叮咚买菜的表现无可挑剔。”

事实真的如此乐观吗?其实不然。

资本不傻,也不甘愿白白拿钱做慈善,所有商业的最终目的都是盈利,而在盈利能力的判定上,比营收更重要的数据是毛利与净利。

就归母净利润而言,叮咚买菜经营多年,一直没能达成自负盈亏目标。整理财报数据可以看到,尽管叮咚买菜的营业收入不断增长,但净利润不仅没有扭亏为盈,反而持续扩张。叮咚买菜 2019、2020 年归母净亏损分别为 18.73 亿元和 31.77 亿元,今年上半年共计 33.22 亿元的亏损已经超过 2020 全年。

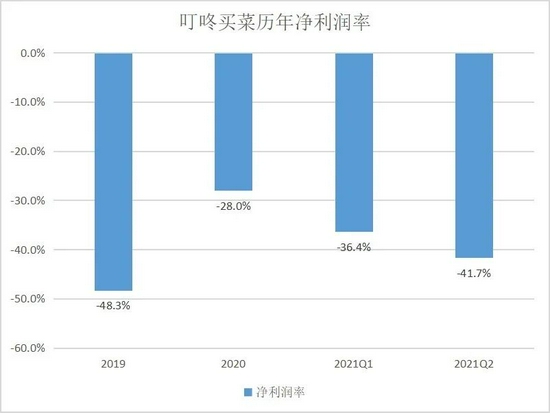

归母净利润亏损 19.37 亿元,营收共 46.5 亿元,简单计算可知净利润率为-41.7%。用相同的方法计算,2019 年净利润率为-48.3%,2020 年大幅收窄为-28.0%,但在 2021 年出现两个季度的上扬,2021 年第二季度利润率几乎追平 2019 年,为 2019 年 Q4 以来最低水平。这些指标都一定程度上证明,叮咚买菜的企业经营能力尚有缺口,降本增效水平有待提高。

不过纵观整个赛道会发现,盈利艰难的不止叮咚买菜,实际上,赛道内的各位玩家都没能在净利润指标上交出完美答卷。

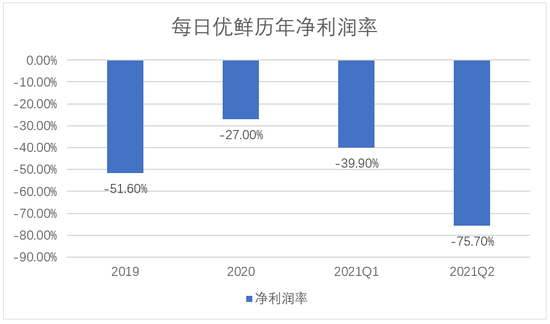

以另一位头部玩家每日优鲜为例,有据可查的范围内,每日优鲜始终未能实现自我造血。计算净利润率可知,每日优鲜的净亏损与营业收入之比在今年第二季度极大扩张,达到 75.7%,这意味着每售出 100 元的货物,都会产生高于 75 元的亏损。前置仓模式,距离自负盈亏还非常遥远。

平安证券在针对前置仓电商业态的研报中指出,生鲜品类毛利低、配送成本规模效应较弱,因此前置仓企业盈利能力天然较弱。分析师表示:“前置仓首先要有高质量商品和快速配送体系。待商品品质和配送时间确定后才能带来消费者复购、提升订单规模,进而改善 UE 模型(单位经济模型)、继续提升商品质量,形成正向循环。”

对照分析师意见再来观察叮咚买菜,它的业务还处在第一阶段。据金融界报道显示,叮咚买菜 2021 年 Q2 毛利率为 14.6%,比一季度的 18.9% 下滑 4.3 个百分点。2019、2020 年叮咚买菜毛利率分别为 17.1% 和 19.7%,同样高于 2021 第二季度数据。

无论毛利还是净利,叮咚买菜的表现都不尽如人意。尽管公司预估毛利率和非 GAAP 净亏损率都会在第三季度迎来改善,“在 2021 年第四季度实现单位经济效益方面正营业利润”的口号也已经喊出,但不信任者人数依然众多。

关注生鲜电商赛道的投资者林帅就表示:“叮咚买菜目前不是好的生意模式,未来也很难做出好的生意模式。”除了毛利与配送成本的阻碍之外,他认为垂直电商对综合性电商也很难有胜算,“叮咚买菜,每日优鲜都干不过美团,因为同样都在引流,但是流量的利用效果天差地别。”

市场虽大,竞争不小

从去年开始,生鲜电商的竞争格局就变得有目共睹的激烈。创业公司撤退,互联网巨头下场,赛程推进提速,淘汰进度加快。

生鲜成为风口看似奇怪,实际上也不难理解。衣食住行四大消费,食无疑是最高频、最常见的一种,一日三餐的国人老传统和少食多餐的都市新需求都在不约而同地指向“吃”。数据显示 2011 年以来,新注册生鲜电商企业数量以 20% 的复合年增长率攀升,2020 年达到 4103 家,生鲜电商渗透率由 2016 年 2.8% 提高至 2020 年 8.1%,CIC 预计 2025 年将达到 17.8%。

但与市场广阔对应的,是几乎所有玩家都打不好手中牌的现状。

东吴证券分析师吴劲草和阳靖都认为,线上生鲜零售是场持久战,前置仓模式较重,社区团购规模更大,两相对比下来,社区团购履约费用控制更优,也更接近盈利,前置仓的亏损可能仍将持续较长时间。

前置仓赛道实现自我造血无望,如果说成功上市代表着资本市场的认可,那对叮咚买菜来说,博得信任的最大筹码就是用户增长。互联网巨头在生鲜电商领域杀红了眼,只见大量资金投入,不见谁家盈利输出,这样的前提下,客群争夺被放置在最高优先级,增长,也就意味着一切。

EqualOcean 的海外分析师认为,叮咚近年来一直保持高速增长,实现了行业内最大的 GMV。接下来高昂的成本、与顶级企业的日益激烈的竞争以及脆弱的商业模式是主要风险。

实话说,叮咚买菜在与之相关的指标上表现得不算太好。

财报数据显示,2021 年 Q2,叮咚买菜平台月交易用户数相较去年同期增长了 39.1%,达到 840 万。GMV 同比增长 80.8%,从此前的 29.75 亿元增至 53.78 亿元,在叮咚买菜高管的描述中,此番功劳均来自用户运营。叮咚创始人兼首席执行官梁昌霖表示,“GMV 的增长表现值得兴奋”,在背后支持 GMV 提高的原因则被归结为客户群覆盖面扩大和平台现有用户的购买频率增高。

生鲜电商领域,能够与叮咚买菜对比的企业是每日优鲜,同样美股上市,同样采取前置仓模式,它们既是被一同视作前置仓“代言人”的队友,也是谋求更好未来时需要赢过的对手。

8 月 27 日公布的 Q2 季度报中,每日优鲜不曾披露用户数据,可以对比的是在其招股书中提到,2018 至 2020 年,每日优鲜的有效用户数始终保持提升,2020 年末的有效用户数为 890 万,截至 2021 年第一季度的累计交易用户更是已经超过 3100 万。

不过有趣的是,每日优鲜起步更早,拥有的用户数量也不少,GMV 表现却逊色于叮咚买菜。最新数据显示,每日优鲜第二季度 GMV 总额为 23.14 亿元,同比增长 35.4%,绝对值和增速都不及叮咚买菜。

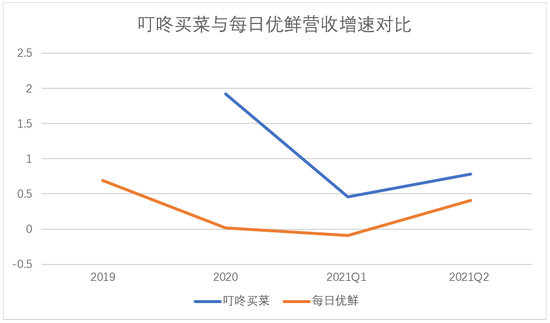

体现可持续管理能力的营收增速方面,前置仓赛道的两位玩家也展现得水平飘忽。现有公开数据显示,叮咚买菜的收入浮动幅度较大,2020 全年达到 192.15% 的增收后,2021 年 Q1 下滑至 46.02%,后又在 2021 年 Q2 爬升至 77.93%,就目前来看,叮咚买菜披露数据较少,趋势难料,稳定性方面尚有欠缺。

每日优鲜的问题也很显著。从招股书及财报来看,2019 年的每日优鲜迎来了增长最理想的一段时间,同比提升 69.21%,此后长期呈现收缩态势,2021 年第一季度更是实现了负增长,营业收入同比缩减 9.44%,盈利能力有待考察。

造成如此结果的原因或许与二者不同的用户策略有关。叮咚买菜创始人兼 CEO 梁昌霖在接受《商业观察家》专访时表示卖菜不是流量生意,而是复购率生意,“一切资本的秘密在复利,一切卖菜的秘密在复购率。”

二季度,叮咚买菜绿卡(VIP 会员)下单数量同比增长 85%,用户粘性提升明显。一方重规模,一方重质量,叮咚买菜与每日优鲜的竞争暂时分不出高下,亟待解决的毛病却出奇一致——投资者最看重的利润,短期内看不到解决的曙光。

大厂紧盯生鲜,留给叮咚买菜的窗口期已然不长。“这又是不好生意模式的一点,竞争对手多,而且只要后来者下血本,都能在某区域市场抢一杯羹。”林帅如是说。

破局之路,刚刚起步

压力从四面八方袭来,试图提升净利,叮咚买菜只能另寻他路。

财报电话会上,叮咚买菜高管提出下半年的核心计划之一就是加大自有品牌研发,投入上游农业以保障商品性价比。

实际上,叮咚买菜的自有品牌已经开始发力。今年 5 月 31 日,叮咚买菜对外宣布打造快手菜高端自有品牌“叮咚王牌菜”,梁昌霖表示:“去年下半年开始,自有品牌的 GMV 占总 GMV 的 1.9% 提升到了 Q2 的 4.9%,预计 Q4 到8%。长期来看,生鲜和食品相比于其他品类更容易形成自有品牌,未来自有品牌占比可能达到 30% 左右。”

分析指出,自有品牌既能助力平台进行差异化竞争,又能有力提高客单价和毛利率,领域整体格局稳定时,在红海中寻找细分蓝海也不失为破局良招。如果说叮咚买菜是向左注资研发,每日优鲜就选择了向右打造社区零售数字化平台。

每日优鲜招股书显示,他们致力于“成为推动中国社区零售业数字化的最大平台”。二季度报告中每日优鲜披露,他们已经与中国境内 15 个城市签订 58 个智能新鲜市场运营合同,并在中国 11 个城市启动了 34 个智能新鲜市场。

无论是启动自有品牌研发,还是布局数字化智能生鲜,竞争的本质都是效率与效益的最大化,利用好现有资源打造核心竞争力。

生鲜电商领域观察者刘章明认为,产品种类受限、物流配送制约发展、配套的基础设施不完善、价格机制复杂且波动极大等原因制约着这个市场的发展。从这个角度看,生鲜电商市场还有待教育,高效运营仍然遥远。

叮咚买菜的问题,也可以说是整个前置仓赛道的问题,web4.0 时代的市场期待更创新、更彻底的商业模式变革。紧跟时代的步伐已经是种落后,预判未来、提前转向的玩家无疑能赢得更多机会,而叮咚买菜的破局之路,才刚刚开始。